1. Az ügyfél milyen jövedelmei számíthatók be az igazolt havi nettó jövedelembe a munkabéren kívül?

A Rendelet 2. § 9. pontja szabályozza, hogy egy jövedelemnek milyen sajátosságokkal kell rendelkeznie ahhoz, hogy beszámítható legyen az igazolt havi nettó jövedelembe, ezzel biztosítva, hogy a munkabéren felül az attól különböző, legális és rendszeres jövedelmek is beszámíthatók legyenek. A jövedelem rendszerességére vonatkozó feltétel fennállását a szerződés futamideje és a jövedelem sajátosságai alapján kell megítélni.

A határozatlan idejű munkaszerződés alapján kapott munkabér egyértelműen rendszeres jövedelemnek számít. Azonban határozott idejű munkaviszony sem zárja ki a jövedelem rendszeres jövedelemként való figyelembevételét. Ha a foglalkoztatás határozott idejű munkaviszony keretében történik, és alapos okkal feltételezhető, hogy a határozott idejű munkaviszony a hitelszerződés futamideje alatt – akár többször is – meghosszabbodik vagy határozatlan idejű munkaszerződésre módosítják, a foglalkoztatás jellegét figyelembe véve a munkaviszonyból származó bér rendszeres jövedelemként figyelembe vehető akkor is, ha a hitelszerződés teljes futamideje hosszabb a határozott munkaviszony hitelbírálatkor ismert időtartamánál.

A fentiek szerinti munkabéren túl figyelembe vehető jövedelemként az állami ellátás, felsőoktatási intézmény által folyósított ösztöndíj és az egyéb rendszeres, akár havitól eltérő gyakorisággal érkező jövedelem is, amennyiben az a rendelet előírásainak megfelelően igazolásra kerül. Ezek alapján, a rendszeresség követelményére tekintettel figyelembe vehető különösen:

- az osztalékként kapott kifizetés (ide nem értve az osztalék-előlegből származó kifizetést) arányos része (1 hónapra vonatkoztatva);

- a választáson alapuló béren kívüli juttatási rendszer keretösszegének arányos része;

- az összevont adóalapot csökkentő családi kedvezmény visszaigényelt, arányos része;

- az egyéb béren kívüli juttatások (illetmények, pótlékok) közül csak azok, melyeket a munkavállaló nem valamely – munkavégzésével kapcsolatban – felmerült költség ellentételezéséért kapott (így nem vehető figyelembe az üzemanyag-fogyasztás munkavállalónál felmerült költségének visszafizetése, azonban az alacsonyabb üzemanyag-fogyasztás díjazásaként rendszerint járó jutalom igen);

- az olyan, fentiekben fel nem sorolt munkáltatói kifizetés, melyről alapos okkal feltételezhető, hogy a munkavállaló hosszabb távon, folyamatosan visszatérően számolhat vele (pl. lakáspénz, lakbérhozzájárulás, teljesítménybér teljesítménytől független része); valamint

- a nem üzletszerűen végzett járadékszolgáltatás keretében kapott járadékok közül a jövedelempótló járadékok (az olyan kártérítési céllal nyújtott járadékok azonban, melyek korábbi veszteség ellentételezéséül kerülnek megfizetésre, nem vehetők figyelembe).

- A 162/2015. (VI. 30.) Korm. rendelet szerint kapott, a Rezidens Támogatási Program ösztöndíja és a Fiatal Szakorvosok Támogatási Program támogatása, mely a munkáltató által kiállított igazolás alapján számítható be az igazolt havi nettó jövedelembe.

- A Gerevich Aladár sportösztöndíj felkészülésben közreműködő sportszakemberek (edzők) részére való juttatásából származó jövedelmek – mivel azok az állam által rendszeres jövedelmi céllal juttatott ellátásként minősülnek – figyelembe vehetők igazolt havi nettó jövedelemként és egyaránt igazolhatók a 2. § 9. pont a) és b) alpontjai alapján, egyezően a GYIK 2. pontjában foglaltakkal.

Az elektronikus keresetkimutatás alapján a hitelező a hitelkérelem elbírálását megelőző 12 hónap adatai alapján megállapíthatja, hogy mely jövedelmek tekinthetők állandónak és melyek mutatnak kiugró mozgásokat. Amennyiben a hitelnyújtó az ügyfél havi jövedelmi összegei között olyan eltérést tapasztal, amely a legalacsonyabb jövedelemadattal számolva a JTM limit megsértését okozná, elvárt, hogy az eltérés okát azonosítsa és a belső szabályzatában rögzített, az óvatosság elvét figyelembe vevő, következetes és prudens gyakorlatot biztosító módszerrel határozza meg a JTM számításhoz, az ügyfél fizetőképességének, hitelképességének, illetve ügyfélminősítésének teljeskörű és megalapozott megállapításához figyelembe vehető havi nettó jövedelmet.

Nem vehető figyelembe az olyan jövedelem, amelyet az adós a szerződés futamideje alatt nem rendszeresen kap. Nem felel meg a rendszeresség kritériumának

- az egyszeri juttatás (pl. munkaviszonyra figyelemmel juttatott jutalom, bónusz, pályázat alapján elnyert egyszeri ösztöndíj, örökség, egyszeri ajándék, anyasági támogatás);

- az olyan bevétel, mely tekintetében nem feltételezhető alappal, hogy az a szerződés teljes futamideje alatt rendelkezésre fog állni a törlesztésre (pl. túlóra pótlék, szabadság-megváltás összege).

Alappal feltételezhető, hogy rendelkezésre fog állni a teljes futamidő alatt egy jövedelem és így figyelembe vehető, ha az legfeljebb a futamidővel megegyező időre jár, de annak helyébe megszűnését követően valószínűsíthetően újabb rendszeres jövedelem lép, vagy a megszűnést követően az adós kiadásainak csökkenése valószínűsíthető. Ilyen jövedelem lehet például a gyermekgondozási díj (GYED), a gyermekgondozást segítő ellátás (GYES), a csecsemőgondozási díj (CSED), a családi pótlék és a fentiekben már jelzett rezidensi ösztöndíj és a fiatal szakorvosok támogatása.

Elvárt, hogy a hitelnyújtó belső szabályzataiban rögzítsen sztenderd eljárásmódot az átmenetileg elérhető adókedvezmények (így különösen a 25 év alatti fiatalok személyi jövedelemadó-mentességének) rendszeres jövedelemre vonatkozó hatásainak prudens módon való figyelembevétele tekintetében is.

2. Milyen módokon igazolható a havi nettó jövedelem?

A havi nettó jövedelemről kiállított igazolásra a Rendelet 2. § 9. pontjában foglaltak az irányadók, az alábbiak figyelembevételével:

A Rendelet 2. § 9. pont a) alpontja alapján a magyar vagy külföldi állam ellátást folyósító szerve által igazolt ellátás (jövedelem) tekintetében a nyugdíjellátásra való jogosultságot és a nyugdíjból származó jövedelem mértékét megfelelően igazolja:

- a nyugdíjas igazolvány (vagy nyugdíjhatározat) és a nyugdíjszelvény együttesen,

- a Nyugdíjfolyósító Igazgatóság által kiállított igazolás. Ilyen lehet például az előző évben folyósított ellátás teljes összegéről küldött személyre szóló igazolás (nyugdíjértesítő)

Mivel a hitelfelvétel szempontjából releváns jövedelem megállapítása a cél, a nyugdíj összegét bizonyító nyugdíjszelvény és igazolás (értesítő) – a rendeletnek való megfelelés érdekében – nem lehet 12 hónapnál régebbi.

- A munkáltató által kiállított, 12 hónapnál nem régebbi időszakra vonatkozó havi adó- és járulékbevallás magánszemélyenkénti összesítője elfogadható munkáltatói igazolásként, amennyiben azt a munkáltató az egyéb munkáltatói igazolások mintájára cégszerű aláírásával ellátja, tartalmazza az adott jövedelem tekintetében annak az igazolt havi nettó jövedelemként való beszámíthatóságának megállapításához szükséges valamennyi adatot, és a hivatkozott pontban meghatározott egyéb feltételek teljesülnek (12 hónapnál nem régebben kerül kiállításra).

- Munkabértől eltérő jogcímmel átutalt munkabér, illetve béren kívüli juttatások igazolása kapcsán arra tekintettel, hogy e jövedelmek bankszámla-kivonatról történő beazonosíthatósága problémás, e juttatások állami adóhatóság által kiállított igazolással vagy munkáltatói igazolás alapján vehetők figyelembe.

- A fizetési-számla kivonat elfogadhatósága tekintetében az a kivonat fogadható el prudens eljárás keretében, amely a hitelbírálat időpontjához viszonyítva 12 hónapnál nem régebbi keltezésű.

- Azon jövedelmek esetén, melyek mentesek a közterhektől, értelemszerűen nem szükséges a közterhek megfizetésére, esetleg levonására vonatkozó igazolás benyújtása, illetve az ügyfél tudomásáról szóló nyilatkozat.

- A külföldi illetőségű ügyfelek külföldön bevallott jövedelmei esetében a rendelet 2. § 9. pontjának a) alpontja szerinti, a külföldi állami adóhatóság által kiállított igazolásként szolgál az adóhatóság által kiadott, az adó mellett a jövedelmet is feltüntető egyéb hivatalos dokumentum is (a rendeletnek a havi nettó jövedelem igazolására vonatkozó egyéb feltételeinek betartása mellett).

- Az állam által rendszeres jövedelmi céllal juttatott ellátások (pl.: az olimpiai járadék) a 2. § 9. pont a) és b) alpontjai alapján egyaránt igazolhatók az állam által folyósított ellátásként.

- A felsőoktatási intézmény által kiállított igazolás elfogadható, amennyiben az tartalmazza az ösztöndíj igazolt havi nettó jövedelemként való beszámíthatóságának megállapításához szükséges valamennyi adatot, a hallgatói jogviszony fennállásának tényét és az igazolás 12 hónapnál nem régebbi keltezésű.

Bármely jövedelem igazolására vonatkozó időtartam számítása szempontjából a hitelbírálat napja az irányadó.

3. Be kell-e számítani a vissza nem térítendő állami támogatásokat a hitelfedezeti korlát számításánál?

Az egyszeri, (meglévő vagy vállalt) gyermekek után járó, vissza nem térítendő állami támogatásokat (többek között a lakáscélú állami támogatásokról szóló 12/2001. (I. 31.) Korm. rendelet, a lakásépítési támogatásról szóló 256/2011. (XII. 6.) Korm. rendelet, az új lakások építéséhez, vásárlásához kapcsolódó lakáscélú támogatásról szóló 16/2016 (II. 10.) Korm. rendelet, valamint a használt lakás vásárlásához, bővítéséhez igényelhető családi otthonteremtési kedvezményről szóló 17/2016. (II. 10.) Korm. rendelet alapján igénybe vett Családok Otthonteremtési Kedvezményét, a nagycsaládosok személygépkocsi-szerzési támogatásáról szóló 45/2019. (III. 12.) Korm. rendelet alapján igénybe vett szerzési támogatást) nem kell beszámítani a hitelösszegbe, tekintettel arra, hogy vissza nem térítendő támogatásoknak minősülnek. Ezen összegek nem növelik a hitelnyújtó kitettségét, tehát nem szükséges azokat figyelembe venni a hitelfedezeti korlát kiszámításánál. Amennyiben az ingatlanra alapított jelzálogjog fedezete mellett nyújtott hitel fedezetéül szolgáló ingatlanra a vissza nem térítendő állami támogatással kapcsolatban a Magyar Állam javára zálogjog kerül bejegyzésre, az az ingatlan értékében kerül figyelembevételre, tehát annak értékét a hitelnyújtó kitettségében nem kell figyelembe venni a hitelfedezeti korlát számításakor. A vissza nem térítendő állami támogatásokhoz hasonlóan szükséges eljárni egyéb, vissza nem térítendő (pl. önkormányzat, munkáltató által nyújtott) támogatás esetén is a hitelfedezeti korlát számítása során.

4. Milyen eljárás szerint kell az egyetemleges zálogjoggal terhelt ingatlan ismételt megterhelésekor a hitelfedezeti érték arányában felvehető legmagasabb hitelösszeget számítani?

Az egyetemleges zálogjog jogi jellegére tekintettel – mely szerint a jogosult választása szerint bármely, vagy szükség esetén akár az összes zálogtárgyból kielégítést kereshet – az az eljárás tekinthető prudensnek, amikor a megterhelni kívánt ingatlan vagy ingatlanok vonatkozásában a bejegyzett egyetemleges zálogjoggal biztosított követelésből még fennálló követelések összességére tekintettel kerül ismételten megállapításra a felvehető legmagasabb hitel összege. Tehát minden ingatlan tekintetében a zálogjoggal biztosított egész követelést, a követelés jogosultjának írásbeli nyilatkozata esetén a követelés tényleges értékét kell figyelembe vennie a hitelfedezeti korlát számításakor.

5. Az ún. zálogházi kölcsönök hogyan kerülnek beszámításra a jövedelemarányos törlesztőrészlet mutató számításakor?

E kölcsönök sajátossága, hogy a hitelnyújtó a hitel folyósításakor – jellemzően értéktárgy formájában – könnyen értékesíthető zálogtárgyhoz jut, melyet nem teljesítéskor azonnal értékesít. Ez azt jelenti, hogy a zálogházi kölcsön a jövedelmi viszonyokon túlra, a vagyoni viszonyok kontextusába helyezi az ügyletet, aminek a vizsgálata a jövedelemarányos törlesztőrészlet mutató vizsgálati körén kívülre esik. Ez együtt vizsgálandó azzal a jellegzetességgel, hogy ezeknek a kölcsönöknek jellemzően 30, de legfeljebb 90 napos a futamideje, amire tekintettel a havi törlesztőrészlet tekintetében a rendszeresség kritériuma nem tekinthető teljesültnek. Mindezekre tekintettel a Rendelet 5. §-a szerinti adósságszolgálatban a Központi Hitelinformációs Rendszerben nyilvántartott ún. zálogházi kölcsönöket nem szükséges figyelembe venni.

6. Alkalmazható-e a Rendelet 1. § (3) bekezdés c) pontja nem késedelmes ügyfél esetében?

Igen, nem késedelmes ügyfél esetében a Rendelet 1. § (3) bekezdés c) pontja értelmében a fennálló hitellel rendelkező, az ez iránti kérelemmel jelentkező ügyfél részére fizetőképességének biztosítása érdekében nyújtott hitelek esetén is alkalmazható a kivétel, vagyis abban az esetben is, ha nem áll még fenn lejárt tartozás. A fizetőképesség romlásának tényét és mértékét az arra hatással levő esemény bekövetkezésének igazolása alapján kell megállapítani. A fizetőképesség romlásának ténye és mértéke igazolható például az ügyfél erre irányuló nyilatkozatával, amelyhez szükséges csatolni az ezt alátámasztó bankszámlakivonatokat, a romlásra és mértékére hatással lévő esemény igazolása hiányában pedig az ügyfél erre vonatkozó nyilatkozata is elfogadható lehet.

7. Hogyan kell alkalmazni a Rendelet 1. § (4) bekezdését hitelkeret kiváltása esetén?

Hitelkeret kiváltása esetén azon kölcsönösszegre alkalmazandók a Rendelet 1. § (4) bekezdésének feltételei, amelynek kiváltását az ügyfél kérelmezi, vagyis a kiváltandó kölcsönösszegre tekintettel alkalmazandók a feltételek. Emellett azonban a kiváltó hitelkeret összege sem haladhatja meg a kiváltott hitelkeret összegét.

8. Figyelembe vehetők-e a jövedelem-feltételhez kötött kamatkedvezmények az adósságszolgálat számításakor?

Amennyiben a jövedelemarányos törlesztőrészlet mutató számításakor az ügyfél jövedelmi helyzeténél fogva kedvezményt tud érvényesíteni, a mutató számításakor az adósságszolgálatba a kedvezménnyel csökkentett havi törlesztőrészlet beszámíthatóságához – a Rendelet 5. § (8) bekezdésére tekintettel – a kedvezménynek a következő három feltételnek kell megfelelnie: (1) az egyedi hitelszerződésben kerüljön meghatározásra maga a kedvezmény is és annak feltételei, (2) az ügyfél számára biztosítva legyen a hitel teljes futamideje alatt és (3) tartalmazza azt az egyedi hitelszerződés, hogy ha az ügyfél átmenetileg nem felel meg a kedvezmény feltételeinek, akkor a feltételeknek való újabb megfeleléssel automatikusan, az ügyfél bármely további nyilatkozata nélkül az eredeti kedvezményre jogosult, az egyedi szerződésben rögzített rendszeres vizsgálat időpontját követően.

9. Hogyan értelmezendők a következő, a Rendeletben nem meghatározott fogalmak a Rendelet alkalmazása tekintetében?

A kérdéses fogalmak a következőképp alkalmazandók:

- Adósságszolgálat: a Rendelet 5. § (1) bekezdése szerint a jövedelemarányos törlesztőrészlet mutató számlálója, amely a Rendelet 5. § (2) bekezdése szerint magában foglalja az ügyfél összes – akár az ügyfél nyilatkozata, akár azon hitelinformációs rendszer lekérdezése alapján, amelyhez a hitelnyújtó csatlakozott vagy amelynek tagja, és további egyéb külső vagy belső forrásokból – ismert, ugyanazon vagy bármely más hitelnyújtóval szemben fennálló hiteltartozása után fizetendő rendszeres havi törlesztőrészlet összegét;

- Adóstárs: a Rendelet 5. § (1) bekezdése szerint azok az ügyfelek tekintendők adóstársnak, akiknek rendszeres törlesztőrészlet-fizetési kötelezettségük keletkezik az adott hitelszerződésből, praktikusan tehát azt jelöli, hogy az adósi pozícióban egynél több személy van, de aki ilyen kötelezettséggel nem rendelkezik (például a haszonélvezeti joga miatt bevont személy), az nem tekintendő adóstársnak. Lízingszerződés esetében a szerződésben meghatározott társ-lízingbevevő/lízingbevevő-társ adóstárs, amennyiben a szerződés alapján a lízingbevevővel azonos helyzetben van. A lízingszerződésben szereplő, de a lízingbevevővel nem azonos jogi helyzetben álló ügyfél csak akkor tekinthető adóstársnak, ha a Rendelet 1. § (1) bekezdés b) pontja szerinti, a lízingbe vevővel hozzátartozói kapcsolatban álló kezesként szereplő ügyfélről van szó.

- Értékpapír teljes fedezete mellett nyújtott hitel: A Rendelet 1. § (2) bekezdés a) pontja értelmében az értékpapír vagy betét teljes fedezete mellett nyújtott hitelre nem kell alkalmazni az adósságfék szabályokat, illetve más szerződésekre való alkalmazás során sem kell figyelemmel lenni az e szerződésekből fakadó kötelezettségekre. Ahhoz, hogy a hitel értékpapír teljes fedezete mellett nyújtottnak minősüljön, legalább a következő feltételek teljesülése szükséges:

- az értékpapír rendelkezik a vonatkozó jogszabályok által az érvényességéhez előírt valamennyi szükséges kellékkel,

- az értékpapír hitelező belső szabályzatában meghatározottak szerint megállapított piaci értéke eléri vagy meghaladja a hitel összegét. - Havi adósságszolgálat havitól eltérő rendszerességű törlesztés esetén: a havitól eltérő rendszerességű törlesztőrészlet a Rendelet 2. § 6. pont a) alpontja szerint hónapokra lebontva (az annuitást figyelembe véve arányosítva) számítandó be a havi adósságszolgálat értékébe, ideértve a Rendelet 5. § (8) bekezdésére figyelemmel azon konstrukciókat is, amelyeknél a tőketörlesztés a futamidő végén, egy összegben történik (így például az önkéntes nyugdíjpénztári megtakarítás fedezete mellett nyújtott kölcsönök esetében is így kell eljárni). Ilyenkor is tehát az egy hónapra eső átlagos törlesztőrészlettel kell számítani, vagyis az utolsó jelentős befizetést a futamidőn egyenletesen elosztva kell figyelembe venni. Amennyiben a hitelfelvevő a hallgatói hitelrendszerről szóló 1/2012. (I.20.) Kormányrendelet (diákhitel rendelet) szerinti hitellel (Diákhitel) rendelkezik, hitelnyújtáskor mindaddig nem kell a Diákhitelből eredő követelést figyelembe venni, amíg azt a havi adósságszolgálat 5. § (2) bekezdés szerinti vizsgálatának eredményeként megállapíthatóan nem kezdi el törleszteni a hitelfelvevő. Amennyiben azonban beállt a diákhitel rendelet szerinti törlesztési kötelezettség, a rendelet szerint megállapított törlesztőrészleteket kell figyelembe venni a Rendelet 2. § 6. pont a) alpontja alapján.

- Nettó jövedelem: az állami adóhatóság által kiállított jövedelemigazoláson feltüntetett jövedelem közterhekkel (adókkal és járulékokkal) csökkentett mértéke, illetve az egyéb igazolási módok esetén az ezzel egyenértékű összeg.

- Üzletszerűen végzett járadékszolgáltatás: a biztosítási tevékenységről szóló 2014. évi LXXXVIII. törvény (Bit.) szerinti fogalom. A Bit. 4. § (1) bekezdés 45. pontja szerint járadékszolgáltatásnak minősül a jogosult részére szerződés alapján meghatározott pénzösszeg időszakonként visszatérő szolgáltatása. A Bit. 4. § (1) bekezdés 104. pontja szerint üzletszerűnek az ellenérték fejében nyereség, illetve vagyonszerzés végett - előre egyedileg meg nem határozott ügyletek megkötésére irányuló - rendszeresen folytatott gazdasági tevékenység minősül. Erre tekintettel a Rendelet 2. § (9) bekezdés c) pontja alkalmazásánál azok a megfelelően igazolt járadékok vehetők figyelembe, melyeket kifejezetten járadékszolgáltatás nyújtásával foglalkozó szervezetek (így például a munkáltató által folyósított baleseti járadékot nem e pont alapján kell beszámítani, hanem mint jövedelempótló járadékot, az a) pont alapján), üzletszerűen (a Magyar Állam által folyósított járadékot így nem e pont alapján kell beszámítani, hanem az a) pont alapján) nyújtanak.

10. Hogy értelmezendő a kisadózó és egyéni vállalkozók, valamint őstermelők esetében a havi nettó jövedelem fogalma?

A vállalkozók esetében alapvetően akkor lehet kérdéses a havi nettó jövedelem meghatározása, amikor a vállalkozó nem a vállalkozói kivét után, magánszemélyként adózik, hanem a kisadózók adminisztratív-, illetve adóterheit csökkentő adózási formát választ.

Ezen adózási formák esetében az alábbiak szerint számítandó ki a havi nettó jövedelem nagysága:

- A kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló 2012. évi CXLVII. törvény szerinti kisadózó vállalkozások tételes adója (KATA): ugyan az adózási forma maga nem a jövedelmen alapszik, a 2012. évi CXLVII. törvény 10. § (3) bekezdése alapján az adóhatóság által kiállított jövedelemigazolás alapján a vállalkozás utolsó, a megszerzett bevételről tett nyilatkozatában feltüntetett bevétel 60 százalékának összege minősül nettó jövedelemnek. Ennek az éves, közterhekkel csökkentett bevételnek szükséges az 1 hónapra vonatkoztatott részét figyelembe venni, mint igazolt havi nettó jövedelem. Amennyiben a KATA formát választó vállalkozás több tulajdonossal rendelkezik, az egyes tulajdonosok között a bevétel a tulajdoni hányadok arányában osztandó meg.

- A kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló 2012. évi CXLVII. törvény szerinti kisvállalati adó (KIVA) nem váltja ki a személyi jövedelemadót, így a kisvállalatból származó, a tagot megillető nettó jövedelem a Rendeletben meghatározott igazolási módok (pl. jövedelemigazolás az osztalékról) alapján megállapítható igazolt havi nettó jövedelem.

- A személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 3. § 18. pontja szerinti őstermelő: A prudens hitelfelvétel biztosítása érdekében az őstermelők esetében csak a Rendelet 2. § 9. pontja alapján igazolt (az adóhatóság igazolása esetén tehát a bevallott) jövedelmek fogadhatók el.

- Átalányadózási forma választása esetén az Szja tv. 1. sz. melléklet 4.48. pontja alapján adómentes az átalányadózó egyéni vállalkozó e tevékenységéből származó, átalányban megállapított jövedelmének az éves minimálbér felét meg nem haladó része. Az állami adóhatóság által kiállított jövedelemigazolás nem tartalmazza az ügyfél adómentesen megszerzett jövedelmét, ugyanakkor az átalányadózás alá eső adómentes jövedelem már a bevétel és az Szja tv. alapján megfelelő költséghányad alapján kerül kiszámításra. Ennek megfelelően a hitelnyújtó a Rendelet szerinti igazolt havi nettó jövedelem részeként figyelembe veheti az ügyfél részére az állami adóhatóság által kiállított adó- vagy jövedelemigazoláson nem szereplő adómentes jövedelmet is, ha az igazolás alapján megállapítható, hogy vállalkozása tekintetében keletkezett személyi jövedelemadó fizetési kötelezettség hatálya alá eső jövedelme is. Az adómentes jövedelem tekintetében további költséghányad alkalmazása nem szükséges, figyelemmel arra, hogy az ügyfél azt a bevételeiből valamely költséghányad levonásával már megállapította.

11. Egyéni vállalkozók és őstermelők által vállalkozói minőségben felvett hitelek törlesztőrészletei beleszámítanak-e a havi adósságszolgálatba a jövedelemarányos törlesztőrészlet mutató számításakor?

A Rendelet 1. § (2) bekezdésének c) pontja határozza meg azon vállalkozói hitelek körét, melyekre nem kell alkalmazni a Rendeletet. Ennek megfelelően az e hitelekből eredő törlesztési kötelezettséget a havi adósságszolgálat megállapítása során is figyelmen kívül lehet hagyni. Az egyéni vállalkozók és őstermelők által vállalkozói minőségben felvett hitelek esetén a hitel törlesztőrészlete egyéni vállalkozói minőségben – meghatározott adózási forma választása esetén – költségként merül fel, ami csökkenti az egyéni vállalkozó vagy őstermelő számára magánszemélyként rendelkezésre álló és a jövedelemarányos törlesztőrészlet mutató kiszámításakor figyelembe veendő jövedelem nagyságát, ugyanakkor a kamatokkal már csökkentett nettó vállalkozói jövedelemből csak a törlesztőrészlet kamaton kívüli részét kell a hitelezőknek levonniuk a Rendelet szerinti jövedelem megállapítása során. A bank a prudens működés során akkor jár el megfelelően, ha nyilatkoztatja a potenciálisan érintett adóst arról, hogy milyen minőségben vett fel korábban hitelt, valamint a Rendelet 5. § (2) bekezdése alapján az adósságszolgálatba történő megfelelő beszámítás érdekében a törlesztőrészlet kamaton kívüli részét költségként számolja-e el.

12. Hogyan kell alkalmazni a Rendeletet szerződésmódosítások alkalmával?

A Rendeletben foglalt, a JTM és HFM mutatókra vonatkozó rendelkezéseknek való megfelelést a hitelszerződés fennállása alatt megvalósított szerződésmódosítások esetén biztosítani kell, így a mutatók számításának alapjául szolgáló szerződéses elemeket érintő módosítások esetén az azoknak való megfelelés – a Rendeletben foglalt kivételekkel – vizsgálandó. A Rendelet által szabályozott JTM és HFM mutatókat a mutatókra kihatással nem bíró szerződésmódosítások tekintetében – így pl. a hitel törlesztésére szolgáló elszámolási számla módosítása, a törlesztési nap módosítása, a zálogkötelezettként bevont személy személyében beállt változás (amennyiben az nem jár a zálogtárgy változásával), vagy a kezes cseréje, kiengedése (kivéve a Rendelet 1. § b) pontja szerinti, a pénzügyi lízingre vonatkozó esetet), JTM számítás tekintetében a tulajdoni hányad változás, a társasház alapítás, az LTP/életbiztosítás fedezet módosítására vonatkozó technikai módosítás, a telekalakítás, a ráépítés, az épület kiemelés, a kisajátítás esetében – nem kell vizsgálni.

13. Hogyan kell alkalmazni az egyes, hitelkiváltás és szerződésmódosítás tekintetében megállapított kivételszabályokat?

- A Rendelet 1. § (4) bekezdése szerint a jövedelemarányos törlesztőrészlet mutató alkalmazásától – a havi adósságszolgálatnak az 5. §-ban foglaltak szerinti megállapítása során történő beszámítás kivételével – csak azon hitelkiváltások esetében lehet eltekinteni, melyek esetén a bekezdés pontjaiban foglalt feltételek együttesen teljesülnek és az adósok személyében nem történik változás. Tehát amennyiben akár egy feltétel is nem teljesül (nő a hitelösszeg vagy a kamatkockázatnak jobban kitett konstrukcióra módosítják a szerződést a felek), vagy az eredeti szerződéshez képest az adósok személyében bármilyen változás történne, a kivételszabály nem alkalmazható.

- Az 1. § (3) bekezdés b)-c) pontjai szerinti, fizetési nehézségek kezelésére hivatott kivételszabályok alkalmazásának lehetősége a fizetési nehézségekkel rendelkező ügyfelek esetében fennáll akkor is, ha az 1. § (3) bekezdés m) pontja szerinti szerződésmódosításra, és az 1. § (4) bekezdés szerinti hitelkiváltásra vonatkozó kivételszabályok nem alkalmazhatók.

- Szerződésmódosítás esetén az igényelt módosítás tartalma szerint kell vizsgálni azt, hogy mely limitek alkalmazandók az adott szerződésre.

- A Rendelet 1. § (4) bekezdése szerinti kivételszabályok alkalmazhatóságának vizsgálata során a kiváltandó hitelszerződés kamatozásának megállapítására a korábbi hitelszerződés alapján kerülhet sor.

A Rendelet alkalmazása során úgy kell tekinteni, hogy a hiteltartozás összege nem növekszik sem hitelkiváltás, sem szerződésmódosítás esetén, amennyiben az újonnan folyósított, illetve a módosítás szerint fennálló hiteltartozás az eredeti hiteltartozás lezárásához vagy az új hitel folyósításához, illetve a szerződésmódosításhoz kapcsolódó igazolt díjak, költségek miatt haladja meg az eredeti hiteltartozás kiváltáskor, illetve módosításkor fennálló összegét.

14. Hogyan kell figyelembe venni a havi adósságszolgálat megállapítása során a visszatérítendő hazai vagy uniós költségvetési támogatásokat?

A havi adósságszolgálat megállapítása során a hazai vagy uniós költségvetési támogatásokat (pl. a Magyar Fejlesztési Banknál igényelhető „Lakóépületek energiahatékonyságának és megújuló energia felhasználásának növelését célzó hitel”) az ügyfél havi adósságszolgálatra vonatkozó nyilatkozata alapján kell figyelembe venni azzal, hogy a vissza nem térítendő támogatásokat nem kell figyelembe venni jövedelemarányos törlesztőrészlet mutató értékének megállapításakor a havi adósságszolgálat részeként. A feltételesen vissza nem térítendő támogatásokat mindaddig nem kell figyelembe venni a havi adósságszolgálat megállapítása során, amíg azokból visszafizetési kötelezettség nem keletkezik, amennyiben azonban beáll a visszafizetést megalapozó feltétel, az ügyfél havi adósságszolgálatra vonatkozó nyilatkozata alapján kell azt figyelembe venni.

15. A „MFB-NHP Földhitel”-hez köthető adósságszolgálat JTM számításba történő figyelembe vétele hogyan valósul meg?

A Hitelprogramban az a mező- és erdőgazdasági földek forgalmáról szóló 2013. évi CXXII. törvény szerint termőföld vásárlásra jogosult belföldi természetes személy vehet részt, aki földműves őstermelő vagy földműves egyéni vállalkozó. A Rendelet 1. § (2) bekezdés c) pontja alapján a Rendelet nem alkalmazandó – a havi adósságszolgálatba való további beszámítás során sem – a vállalkozó természetes személynek nyújtott hitelre, ha a vállalkozó természetes személy – amennyiben jogszabály meghatároz az adott tevékenység végzése vonatkozásában igazolási módot, úgy ilyen módon – igazolja e minőségét, valamint nyilatkozatával azt, hogy a hitelt vállalkozói tevékenysége során, azzal összefüggő célra fogja igénybe venni.

16. Hogyan kell értelmezni a Rendelet 1. § (3)-(5) bekezdéseiben szereplő „a havi adósságszolgálatnak az 5. §-ban foglaltak szerinti megállapítása során történő beszámítás kivételével” kitételt?

A Rendelet 1. § (1) bekezdése határozza meg a Rendelet alkalmazási körét. Az ezt követő bekezdések az alkalmazási kör alól két módon határoznak meg kivételeket. Az első módon megállapított kivételek (1. § (2) bekezdés) szerint a szerződések teljes mértékben kikerülnek a Rendelet hatálya alól, tehát nem kell alkalmazni rájuk az adósságfék szabályokat, illetve más szerződésekre való alkalmazás során sem kell figyelemmel lenni az e szerződésekből fakadó kötelezettségekre. A második módon megállapított kivételek (1. § (3)-(5) bekezdései) szerint az adott szerződésekre, szerződésmódosításokra bár nem kell alkalmazni a Rendelet 3-6. §-ait, azonban egy újabb hitelszerződésből, pénzkölcsönből, pénzügyi lízingből eredő kitettségre vonatkozó hitelbírálatkor ezen kivételek körébe eső ügyféli kötelezettségekre figyelemmel kell lenni. Így tehát például hitelkiváltás esetén, amennyiben az 1. § (4) bekezdés szerinti kivétel alkalmazható, úgy az új (kiváltó) hitel igénylésére vonatkozóan nem kell alkalmazni a Rendeletet, azonban egy ezt követő hiteligénylés során a kiváltó hitelből eredő havi adósságszolgálat figyelembevételével kell megállapítani a JTM értékét.

17. Hogyan kell az állami kamattámogatott hitelek (pl. a CSOK 10+10 konstrukciók) esetében megállapítani, hogy legfeljebb mekkora értékű lehet a jövedelemarányos törlesztőrészlet mutató?

- A JTM rendelet 2018. október 1-től hatályos 6. § (5) bekezdése részletszabályokat ad az állami kamattámogatott, egyebek között a CSOK 10+10 konstrukcióval igénybe vett hitelek kamatozásának, és így az alkalmazandó JTM korlátok megállapítására. Eszerint az állami kamattámogatási időszakot nem meghaladó futamidőre folyósított hitelek esetén az alkalmazandó értékeket az alapján kell megállapítani, hogy a kamattámogatásra vonatkozó jogszabályi rendelkezésekre figyelemmel az ügyfél milyen kamatozás szerint fizet, az általa fizetendő kamat milyen jellemzőkkel bír. Ennek megfelelően, mivel például a CSOK 10+10 konstrukcióban az ügyfél által fizetendő kamat fix, a fix kamatozásra vonatkozó szabályok szerint kerül megállapításra a JTM értéke. Így a JTM értéke – a jövedelem mértékétől függően – legfeljebb 50 vagy 60 százalék lehet.

- Azon kamattámogatással kombinált hitelek esetében, melyek a kamattámogatás jogszabályban rögzített időtartamánál hosszabb futamidővel rendelkeznek, a 6. § (5) bekezdésének alkalmazása szempontjából az állami kamattámogatást követő időszakra meghatározott, az ügyfelekre irányadó kamatozást kell figyelembe venni. Azonban ezen esetekben is az 50 vagy 60 százalékos maximum alkalmazandó, ha a kamattámogatás időtartamát követő időszakra is legalább 10 évre vagy a hátralévő futamidő végéig változatlan kamatozás vagy a hátralévő futamidőre tekintettel rövidebb kamatperiódus kerül meghatározásra.

18. Hogyan kell eljárni, ha egy ügyfél azonos hitelcél mellett különböző kamatrögzítésű hiteltermékeket vagy különböző konstrukciókat kíván igénybe venni?

- Ilyen esetben a hitelnyújtónak minden hitelkérelem tekintetében külön kell a JTM és HFM értékekre vonatkozó számítást elvégeznie. Eszerint tehát minden hitelkérelem vonatkozásában az elbírálás tényleges időpontjának sorrendjére figyelemmel, önállóan kell megítélni azt, hogy az adott hitelkérelem elbírálásakor az adott ügyletre és szerződésre az adósságfék szabályok mely rendelkezései alkalmazandók.

- Az MNB az ilyen ügyletek tekintetében azt tartja prudens eljárásnak, ha a különböző hiteltermékeket az intézmény külön szerződésben kezeli, a termékek átláthatóságának biztosítása érdekében, és a hitelnyújtáshoz kapcsolódó kockázatokat mérséklő feltételek teljesülését – így pl. a közjegyzői okiratba foglalást és a zálogjog bejegyzését – minden szerződés esetében önállóan elvárja az intézmény a hitelnyújtási feltételek és az ügyféltájékoztatás átláthatósága érdekében.

- Az MNB fogyasztóvédelmi szempontból az ilyen ügyletek esetében azt tartja megfelelő eljárásnak, ha a külön szerződések esetében a hitelcélok minden esetben a valós ügyféligényt tükrözik. Továbbá az MNB elvárja, hogy az intézmény az azonos hitelcélra nyújtott, külön szerződésben rögzített termékek eltérő kockázatainak együttes hatását is mutassa be az ügyfélnek. Az együttes kockázatok bemutatása – a jogszabályi és adott esetben intézményi tájékoztató dokumentumokon felül – további tájékoztató átadásával is megvalósulhat, amelyben a jogszabályokban rögzített (a fogyasztónak nyújtott hitellel kapcsolatos egyes tájékoztatási szabályokról szóló 56/2014. (XII. 31.) NGM rendelet 1. melléklete, a jelzáloghitelre vonatkozó tájékoztatás szabályairól szóló 3/2016. (I. 7.) NGM rendelet 3. melléklet 4.2. pontja) negatív forgatókönyveket felhasználva például szemléltető módon bemutatásra kerülnek a két szerződésből fakadó kockázatok. A fizetőképességre tekintettel különösen azon időpontok relevánsak, amikor a kamatmódosulás a két szerződésnél egy időben esedékes.

19. Figyelembe kell-e venni a gépjármű piaci értékének megállapítása során az EUROTAX gépjármű értékelési rendszer állapoton alapuló korrekcióit?

A Rendelet 2. § 5. pontja alapján a gépjármű piaci értéke használt gépjármű esetén a nemzetközi kereskedelmi járműadatbázissal rendelkező, Európában és Magyarországon is a teljes gépjárműszegmens által használt és elfogadott gépjármű értékelő rendszer felhasználásával számított eladási érték. Az EUROTAX ilyen értékelő rendszernek minősül, és mivel a Rendelet úgy fogalmaz, hogy a rendszer felhasználásával számított értéket kell figyelembe venni, a rendszer pedig meghatároz korrekciós tényezőket, így azokat figyelembe kell venni. Ennek megfelelően eladási árként Eurotax eladási teljeskörű értékként” az állapot osztálybeli besorolás, az első forgalomba helyezés dátuma, az eladási árat növelő extra tartozékok és a valós futás teljesítmény alapján elkészített eladási ármeghatározás vehető figyelembe. Árkorrekciós tényezőként nem vehető figyelembe a helyi keresettség, az értékesítés helye, illetve egyéb érték növelő korrekciók.

20. Hogyan kell figyelembe venni a havi adósságszolgálat megállapításakor a felmondott szerződésből eredő tartozásokat, valamint késedelembe esett ügyfelek esetén a késedelemmel érintett törlesztőrészleteket?

- Egy felmondott vagy lejárt hitel esetében a fennálló tartozást teljes összegében kell beszámítani a havi adósságszolgálat összegébe és az így megnövelt összeggel kell kiszámítani a JTM értékét.

- Késedelmes tartozás esetén annak teljesítésére havitól eltérő rendszerességgel kerül sor, így az – bár eltérő módszertannal, de – beszámítandó a havi adósságszolgálatba. Erre az esetre tehát a 9. kérdésre adott válaszban foglaltak irányadók: havitól eltérő rendszerességű törlesztés esetén a havitól eltérő rendszerességű törlesztőrészlet a Rendelet 2. § 6. pont a) alpontja szerint hónapokra lebontva (az annuitást figyelembe véve arányosítva) számítandó be a havi adósságszolgálat értékébe.

21. A babaváró támogatásról szóló kormányrendelet szerinti kölcsön tekintetében hogyan kell a jövedelemarányos törlesztőrészlet mutató értékét kiszámítani?

A havi törlesztőrészlet a jövedelemarányos törlesztőrészlet mutató (JTM) számítása során való megállapítása tekintetében elsősorban az ügyfél által ténylegesen megfizetendő havi adósságszolgálatot kell figyelembe venni. Speciális kezelést igényelnek azonban az egyes sajátos törlesztési időszakok, az alábbiak szerint:

A JTM számítása során havi törlesztőrészletként a Rendelet 2. § 6. pontja szerint a hitelszerződésben foglaltak maradéktalan teljesülése esetén, az ügyfél által rendszeres időközönként megfizetendő pénzösszeg egy hónapra eső részét kell figyelembe venni. A havi törlesztőrészlet megállapítása során figyelemmel kell lenni az 5. §-ban foglalt további rendelkezésekre is, így különösen a Rendelet 5. § (7) és (8) bekezdésére. E rendelkezések alapján a babaváró támogatáshoz nyújtott kölcsön tekintetében a havi adósságszolgálatnak

- a babaváró kölcsön tekintetében elvégzett hitelbírálat keretében történő megállapítása során

- amennyiben nem áll fenn a törlesztés szüneteltetése, szünetelése a havi törlesztőrészlet ügyfél által ténylegesen megfizetendő értékét kell figyelembe venni, vagyis a babaváró kölcsönből eredő, szerződés szerinti havi törlesztőrészletből a kamattámogatás keretében az állam által megfizetett ügyleti kamatot le kell vonni figyelemmel a Rendelet havi adósságszolgálat fogalmára, miszerint csak az ügyfél által fizetendő összegeket kell figyelembe venni, valamint a Rendelet 5. § (7) bekezdésében foglaltakra, miszerint amennyiben a kamat jövőbeli mértéke előre meg nem határozható, a hitelbírálatkor ismert mértéket kell figyelembe venni;

- a törlesztés szüneteltetése esetén a Rendelet 5. § (8) bekezdésében foglaltakra figyelemmel a havi törlesztőrészlet a nem kedvezményes tőketörlesztési feltétel alapján, tehát a törlesztés szüneteltetése, szünetelése időtartamának futamidőbe való beszámításával megállapított futamidőre figyelemmel, hónapokra lebontva (az annuitást figyelembe véve arányosítva) számítandó be a havi adósságszolgálat értékébe;

- a babaváró kölcsönhöz kapcsolódó, a törlesztőrészlettel együtt fizetendő kezességvállalási díjat nem kell hozzáadni a havi törlesztőrészlethez;

- a babaváró kölcsönt követően igényelt hitel tekintetében elvégzett hitelbírálat keretében történő megállapítása során

- amennyiben nem áll fenn a babaváró kölcsön törlesztésének szüneteltetése, szünetelése a babaváró kölcsönből eredő, szerződés szerinti havi törlesztőrészlet

- ügyfél által ténylegesen megfizetendő értékét kell figyelembe venni, vagyis a kamattámogatás keretében az állam által megfizetett ügyleti kamatot le kell vonni figyelemmel a Rendelet havi adósságszolgálat fogalmára, miszerint csak az ügyfél által fizetendő összegeket kell figyelembe venni, valamint a Rendelet 5. § (7) bekezdésében foglaltakra, miszerint amennyiben a kamat jövőbeli mértéke előre meg nem határozható, a hitelbírálatkor ismert mértéket kell figyelembe venni;

- kamatterhekkel növelt értékét kell figyelembe venni, amennyiben az ügyfélnek kamatfizetési kötelezettsége áll fenn a kamattámogatás megszűnése okán;

- a babaváró kölcsön törlesztésének szüneteltetése, szünetelése esetén a Rendelet 5. § (8) bekezdésében foglaltakra figyelemmel a babaváró kölcsön havi törlesztőrészlete a nem kedvezményes tőketörlesztési feltétel alapján, tehát a törlesztés szüneteltetése időtartamának futamidőbe való beszámításával megállapított futamidőre figyelemmel, hónapokra lebontva (az annuitást figyelembe véve arányosítva) számítandó be a havi adósságszolgálat értékébe;

- amennyiben nem áll fenn a babaváró kölcsön törlesztésének szüneteltetése, szünetelése a babaváró kölcsönből eredő, szerződés szerinti havi törlesztőrészlet

- a babaváró kölcsönhöz kapcsolódó, a törlesztőrészlettel együtt fizetendő kezességvállalási díjat nem kell hozzáadni a babaváró kölcsönből eredő havi törlesztőrészlethez.

22. Mi az az „állami adóhatóság által kiállított keresetkimutatás” és hogyan állapítható meg az alapján az igazolt havi nettó jövedelem?

Az adózás rendjéről szóló törvény 2020. február 1-től lehetővé teszi az ügyfelek számára, hogy elektronikus úton, az Ügyfélkapun keresztül a magyar állami adó- és vámhatóság irányába keresetkimutatás kiállítására és továbbítására vonatkozó kérelmet nyújtsanak be. A kérelem alapján az adó- és vámhatóság az ügyfél munkáltatója/kifizetője által benyújtott adó- és járulékbevallások alapján, külön jogszabályban meghatározott tartalommal az ügyfél jövedelmi adatára vonatkozó dokumentumot állít ki és továbbít az ügyfél által megjelölt hitelnyújtók számára a jövedelemigazolással kapcsolatos ügyintézés megkönnyítése érdekében.

A keresetkimutatás az ún. ’08-as bevallás szerinti – egyebek között az – alábbi, az igazolt havi nettó jövedelem összegének megállapítását támogató adatokat tartalmazza és az alapján az alábbi számítási módszertannal állapítható meg az ügyfél havi nettó jövedelme:

|

Művelet |

Sor megnevezés |

|

+ |

Összevont adóalapba tartozó jövedelmek összege |

|

- |

Az összevont adóalapot terhelő adóelőleg levont összege |

|

- |

Alkalmazott által fizetett járulékok* [pl. nyugdíjjárulék, természetbeni egészségbiztosítási járulék, pénzbeli egészségbiztosítási járulék, munkaerő-piaci járulék] |

|

+ |

Egyszerűsített közteherviselési hozzájárulás alapjául szolgáló bevétel [620., 622., 623. sorok a) oszlopa] |

|

- |

Egyszerűsített közteherviselési hozzájárulás alapjául szolgáló bevételből megállapított és levont hozzájárulás összege [620., 622., 623. sorok c) oszlopa] |

|

= |

Havi nettó jövedelem |

* Az elektronikus keresetkimutatás tartalmára vonatkozó Kormányrendeletben foglaltak alapján a keresetkimutatás tartalma nem terjed ki a foglalkoztatottakat terhelő járulékok körére, ezeket a hitelnyújtónak a vonatkozó járulékszinteket figyelembe véve kell kiszámolnia.

A prudens hitelezési tevékenység elősegítése és a hitelezési kockázatok csökkentése érdekében az MNB jó gyakorlatnak tartja azt, ha a hitelnyújtó az ügyfél fizetőképességének, hitelképességének a kockázatvállalás előtti megállapítása, valamint a jövedelemarányos törlesztőrészlet mutató (JTM) számítása során az ügyfél igazolt havi nettó jövedelmét (jövedelmi helyzetét) elsődlegesen az adózás rendjéről szóló 2017. évi CL. törvény 131. § (24) bekezdésben meghatározott elektronikus keresetkimutatás alkalmazásával határozza meg.

A számítási módszertan alkalmazása során figyelemmel kell lenni arra, hogy a Rendelet alapján csak rendszeres jövedelmek vehetők figyelembe, a keresetkimutatásban megjelenített jövedelmek összege azonban esetenként rendszeresnek nem minősülő jövedelmeket is magában foglalhat. Az ilyen jövedelmek kiszűrésére vonatkozó prudens eljárást támogathatja például a keresetkimutatás által lefedett összes havi adatainak összehasonlító elemzése, ehhez kapcsolódóan pedig annak feltárása, hogy az esetleges eltérések oka egy egyszeri, nem rendszeresen járó jövedelem felmerülése volt-e. Amennyiben a hitelnyújtó az elektronikus keresetkimutatásból és a más forrásból rendelkezésre álló információk alapján megállapítható havi jövedelem összegek között eltérést, illetve az információk tekintetében egyéb tartalmi ellentmondást tapasztal, elvárt, hogy az ellentmondást feloldja és a belső szabályzatában rögzített, az óvatosság elvét figyelembe vevő, következetes és prudens gyakorlatot biztosító módszerrel határozza meg a JTM számításhoz, az ügyfél fizetőképességének, hitelképességé-nek, illetve ügyfélminősítésének teljeskörű és megalapozott megállapításához figyelembe vehető havi nettó jövedelmet.

A pontosabb nettó jövedelem számításához figyelembe vehetők az alábbiak is.

A munkavállaló munkabérét terhelő adók és járulékok – a különböző jogszabályi rendelkezésekben foglalt feltételek teljesülése esetén – nem minden esetben kerülnek előírásra, egyes esetekben pedig adó-, adóalap-, illetve járulékkedvezményekkel csökkenthetők lehetnek.

A keresetkimutatásban foglaltakat is felhasználva a fentiek mellett figyelembe vehetők lehetnek a szociális jellegű bevételek és a külön adózó jövedelmek közterhekkel csökkentett értékei is, amennyiben azok a Rendelet 2. § 9. pontjában meghatározott, az igazolt havi nettó jövedelemmel szemben támasztott további feltételeknek (pl. rendszeresség; a közterhek levonásra, megfizetésre kerültek) megfelelnek. Szociális jellegű bevételek lehetnek: gyermekgondozási díj, gyermekgondozást segítő ellátás, gyermeknevelési támogatás, gyermekek otthongondozási díja, ápolási díj, munkarehabilitációs díj, fejlesztési foglalkoztatási díj, rendvédelmi egészségkárosodási járadék, honvédelmi egészségkárosodási járadék, rendvédelmi egészségkárosodási keresetkiegészítés, honvédelmi egészségkárosodási keresetkiegészítés, örökbefogadói díj, álláskeresési támogatás. Ezen ellátások főszabály szerint adókötelesek, egyes esetekben azonban adómentes juttatások is lehetnek.

A rendelet 2. § 9. pont a) és b) alpontja szerinti közterhek megfizetésének, levonásának tényét az ügyfél nyilatkozatával is igazolhatja.

A külön adózó jövedelmekre vonatkozó információ kapcsán figyelemmel kell lenni arra, hogy az eltérő adózású jövedelmeket foglalhat magába.

A fentiek figyelembevételével számolt havi nettó jövedelem csak a havi adó- és járulékbevallás alapján előállított keresetkimutatásban feltüntetett jövedelmekre van figyelemmel. Az abban foglaltakon túlmenően azonban egyéb jövedelmek (pl. az egyéni vállalkozók további bevételei) továbbra is figyelembe vehetők a JTM számításakor, amennyiben azok megfelelnek a Rendelet 2. § 9. pontjában az igazolt havi nettó jövedelemmel szemben támasztott feltételeknek.

23. A Rendelet 1. § (3) bekezdés j) pontjában foglalt kivételszabály tekintetében milyen cselekmény minősül a rendelet „legutolsó alkalmazásának” az ügyfél vonatkozásában?

A Rendelet legutolsó alkalmazásától számított három éven belüliség megállapítása során az ügyfél tekintetében történt legutolsó jövedelemvizsgálat időpontja az irányadó, akkor is, ha az a szóban forgó hitelkerettől eltérő szerződés megkötésére irányult. Ugyanakkor az ügyfélre vonatkozó jövedelemvizsgálat kizárólag abban az esetben fogadható el, ha az teljes mértékben azonos adós(ok)ra terjedt ki – kizárva ezzel azt az esetet, ha a korábbi jövedelemvizsgálat során adóstárs is bevonásra került.

24. Amennyiben az ügyfél egyidejűleg több hitelt is igényel ugyanazon intézménytől, a havi adósságszolgálat megállapításakor ezek közül mely hitelt szükséges figyelembe venni?

Azon hitelt szükséges figyelembe venni a havi adósságszolgálat megállapításakor, amely esetében a jövedelemarányos törlesztőrészlet-mutató számításának időpontjában a hitelkérelem már pozitív elbírálásban részesült.

25. A Rendelet 1. § (3) bekezdés jc) pontjában hivatkozott, az ügyfél hitelkeret-emeléshez történő előzetes hozzájárulásának milyen elvárásoknak kell megfelelni?

A hitelkeret módosítása akkor tekinthető az ügyfél előzetes hozzájárulásával végrehajtottnak, ha a módosítás az ügyfélnek a hitelkeret módosítására vonatkozó lényeges feltételeket meghatározó jognyilatkozata alapján és az ő szándékait tükröző tartalommal, illetve időpontban, határidőn belül történik, függetlenül a módosításra irányuló nyilatkozat dátumától. A hitelkeret jövőbeli emelésére vonatkozó szándék kifejezése akkor tekinthető az ügyfél hozzájárulásának, ha a nyilatkozattétel időpontját megelőzően a hitelnyújtó az ügyfél számára ismertette azokat a feltételeket, amelyek bekövetkezése, illetve fennállása esetén a hitelkeretének meghatározott mértékű emelkedésére számíthat, akár oly módon, hogy a hitelkeret-módosítás részletszabályai a hitelnyújtó általános szerződési feltételei között kerülnek rögzítésre. Ez esetben az ügyfél a módosítás tartalmát befolyásolni ugyan nem tudja, de annak ismeretében dönthet arról, hogy kívánja-e hitelkeretének rendszeres, a hitelnyújtó által meghatározott keretek között történő emelését, és a döntésének megfelelően tehet jognyilatkozatot a hitelkeretét érintő jövőbeli módosításokat illetően. Elengedhetetlen azonban, hogy az ügyfél a nyilatkozattétel, valamint az egyes hitelkeret-emelések előtt azok feltételeiről részletes tájékoztatást kapjon, valamint a hitelkeret-emelés mellőzésének lehetőségét és az ennek érdekében szükséges ügyféli lépéseket is szükséges ismertetni az ügyféllel. Az emelés mellőzésére irányuló nyilatkozattétel, illetve a korábban tett nyilatkozat visszavonása lehetőségét az emelésre vonatkozó nyilatkozattétellel azonos feltételekkel kell biztosítani.

Az elsőlakás-vásárlókat érintő hitelfedezeti limit kapcsán felmerülő kérdések

26. Megfelel a Rendelet 3. § (1a) szerinti „lakás” kategóriának, amennyiben az ügyfél „lakóház és garázs" vagy „lakóház-udvar, gazdasági épület" megjelölésű ingatlant vásárol, illetve termőföld kapcsolódik a lakáshoz (pl. „lakóház és szőlő”)?

A Rendelet 2. § 17. pontja szerinti lakás fogalma a 3. § (1a) bekezdése szerinti 90%-os HFM limit alkalmazhatósága szempontjából releváns. Az ingatlannyilvántartásban lakóház vagy lakás megnevezéssel nyilvántartott vagy ilyenként feltüntetésre váró ingatlanban való tulajdon vizsgálandó. Az ettől eltérő megnevezéssel nyilvántartott ingatlanok tulajdonlása nem kizáró tényező a magasabb HFM limit alkalmazhatósága tekintetében, ha a többi feltétel fennáll. A vizsgált ingatlan lakásnak tekintendő akkor is, ha a „lakóház” kategóriáján kívül eső egyéb ingatlantípus (pl. garázs, gazdasági épület, szőlő) is fel van tüntetve a tulajdoni lapon.

27. Melyik időszakra vonatkozóan kell teljesülnie a Rendelet 3. § (1a) bekezdésében foglalt feltételeknek?

Az elsőlakás-vásárlókra vonatkozó magasabb hitelfedezeti mutató (HFM) limit alkalmazhatóságának feltételeit a Rendelet 3. § (1a) bekezdése tartalmazza, amelynek értelmében azon ügyfelek esetében alkalmazható a magasabb HFM-korlát, akik

- a hitelkérelem benyújtásának napjáig még nem töltötték be a 41. életévüket és

- egyikük sem rendelkezett lakásban 50%-ot elérő tulajdoni hányaddal, vagy kizárólag olyan lakástulajdonnal rendelkeztek, amely – a tulajdoni hányad mértékétől függetlenül – jogszabályon alapuló haszonélvezeti joggal terhelt.

A magasabb HFM-limit alkalmazása esetén az ügyfelek sem a hitelkérelem benyújtását megelőzően, sem pedig a hitelkérelem benyújtásának napján nem rendelkezhettek olyan ingatlannal, amelyben tulajdoni hányaduk eléri az 50%-ot, kivéve azokat az ingatlanokat, amelyek jogszabályon alapuló haszonélvezeti joggal terheltek.

28. Melyik időszakra vonatkozóan kell teljesülnie a Rendelet 3. § (1a) bekezdésében foglalt feltételeknek?

A feltételek vizsgálata során az ügyfél meglévő vagy korábbi ingatlantulajdonai tekintetében azok számossága nem vizsgálandó. Amennyiben az adósnak egy vagy több ingatlanban 50% alatti tulajdoni részesedése volt korábban vagy van jelenleg, és megfelel a többi feltételnek, alkalmazható esetében a magasabb HFM-limit.

29. Hogyan szükséges igazolni az elsőlakás-vásárlókra vonatkozó feltételek fennállását?

A Rendelet 3. § (1b) bekezdése alapján a hitelnyújtó feltételek fennállásáról az ügyfelek írásbeli nyilatkozata és az ingatlan-nyilvántartás adatai alapján győződik meg.

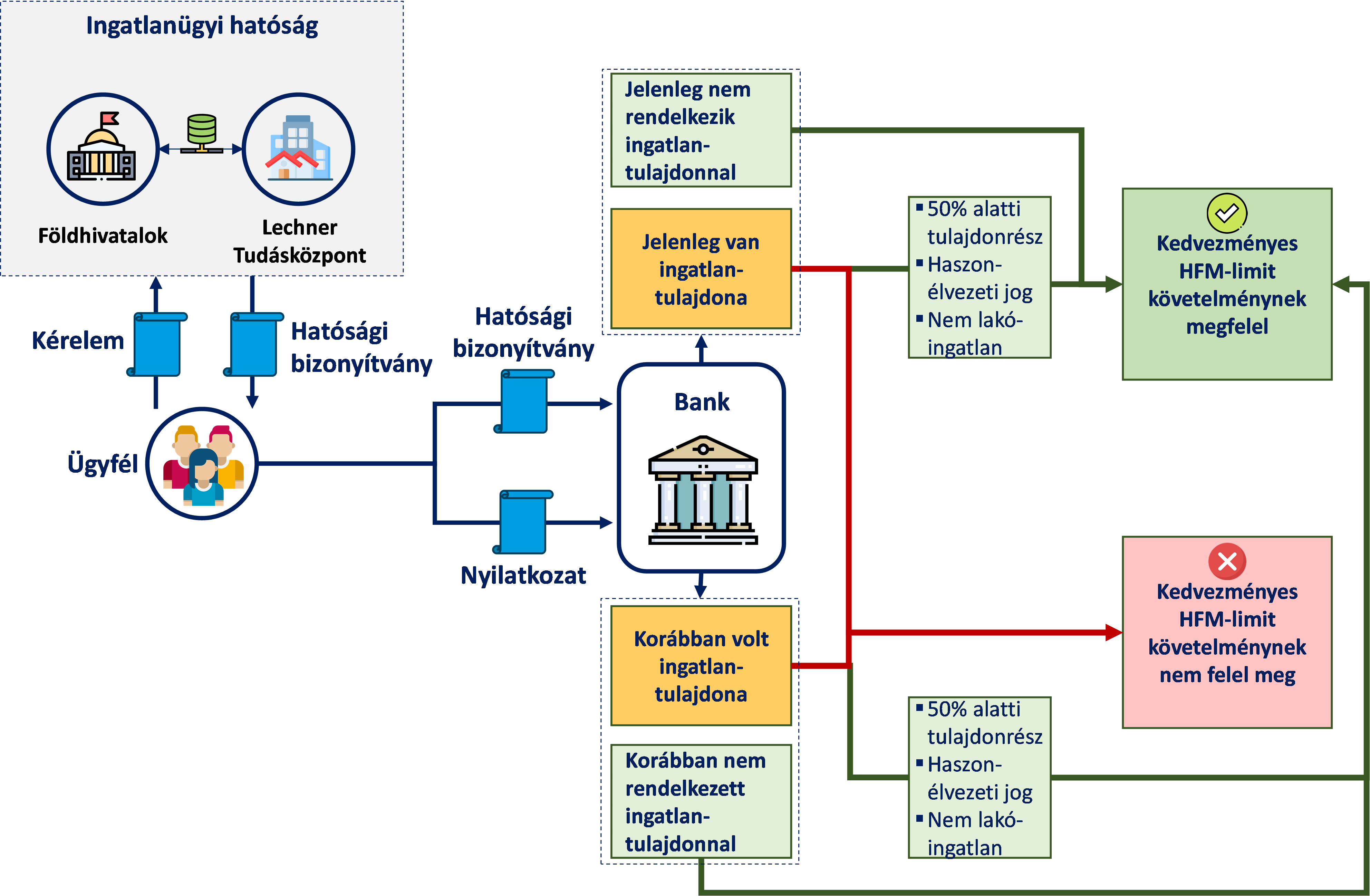

Az ingatlan-nyilvántartásról szóló 1997. évi CXLI. törvény 70/A. §-a alapján a kérelmező ügyfél Magyarországon aktuálisan fennálló ingatlantulajdonáról az ingatlanügyi hatóság hatósági bizonyítványt állíthat ki, mely a meglévő ingatlantulajdon létét vagy hiányát megfelelően igazolja. A hatósági bizonyítvány tartalmát ezért a hitelnyújtók kötelesek megismerni a feltételek teljesülésének vizsgálatához.

Meglévő vagy korábbi ingatlantulajdon esetén a tulajdoni lap nyújthat tájékoztatást arról, hogy fennáll(t)-e jogszabályon alapuló haszonélvezeti jog.

A hitelkérelem benyújtásának napját megelőzően az ügyfél tulajdonát képező egyéb ingatlanok tekintetében az ügyfél nyilatkozata az irányadó.

Az elsőlakás-vásárlói magasabb HFM limitre való jogosultság ellenőrzésének folyamata az ingatlantulajdon tekintetében

30. A hitelezőnek mikor kell elvégeznie az elsőlakás-vásárlói minőség megállapításához szükséges feltételek fennállásának ellenőrzését? Meddig érvényes az ingatlan-nyilvántartásból lekérdezett adat?

A Rendelet 3. § (1a) bekezdése alapján a kedvezményes HFM-limit érvényesítése érdekében a feltételeknek a hitelkérelem benyújtásának a napján szükséges fennállniuk.

A hitelező akkor jár el a prudens működés követelményeinek megfelelően, ha a hitelbírálat sajátosságaira is tekintettel és az ügyfelek kapcsán rendelkezésére álló információk alapján még észszerű és reális határidőn belül értékeli a rendelkezésére álló dokumentumokat.

31. A 90 %-os HFM korláthoz kapcsolódó előfeltételek csak a hiteladósra vonatkoznak vagy az új lakásban tulajdont szerző valamennyi személyre? A tulajdont nem szerző adóstársaknak is meg kell felelni a feltételeknek?

A Rendelet 3. § (1a) bekezdése szerinti feltételeknek az ügyfélnek, adóstársak esetén az ügyfeleknek, tehát a potenciális adósoknak kell megfelelniük, az érintett ingatlanban tulajdont szerző egyéb személyeknek nem. A feltételeket a tulajdonjogot nem szerző ügyfeleknek (adóstársaknak) is teljesítenie kell.

32. Az elsőlakás-vásárlókra vonatkozó kedvezményes önerő érvényesítéséhez szükséges-e, hogy az új ingatlanban tulajdont szerző valamennyi személy hiteladósként kerüljön bevonásra a hitelügyletbe?

A Rendelet nem szabályozza, hogy a hitelszerződésben résztvevő feleknek azonosnak kell lenniük a tulajdont szerző személyekkel, így a jelenleg alkalmazott gyakorlattal azonosan, a hitelező és az adós szerződésben foglalt nyilatkozata bír relevanciával arról, hogy mely személyek szerezhetnek tulajdont az ingatlanban.

33. Alkalmazható az elsőlakás-vásárlókra vonatkozó HFM-korlát az esetleges pótfedezetre is, amennyiben ilyen bevonása is szükséges? Alkalmazható a 90%-os HFM korlát akkor, ha a megvásárolni kívánt ingatlan egyáltalán nem lesz fedezete a hitelügyletnek?

Amennyiben a Rendelet 3. § (1a) bekezdése szerinti kritériumrendszer feltételei fennállnak, a 90%-os HFM-limit a hitel fedezetéül szolgáló minden fedezetre, így a vásárolt ingatlantól eltérő egyéb (pót-) fedezet(ek)re is érvényes.

34. Az elsőlakás-vásárlókra vonatkozó limit érvényesítése során szükséges a házastársat adóstársként bevonni a hitelszerződésbe?

A Rendelet erre vonatkozó előírást nem tartalmaz. A házastársak adóstársként való bevonása tekintetében is a hatályos jogszabályi rendelkezéseknek megfelelően kell eljárni, vagyis adott esetben szükséges lehet vizsgálni, hogy házastársak esetén megállapítható-e fennálló vagyonközösség.